Рынок коммерческой недвижимости Москвы. Итоги 2012 года

Содержание отчета:

- Основные выводы

- Продажа

- Аренда

Основные выводы

- Невысокие темпы экономического роста как в мировой экономике, так и в России в 2012 году сказались и на рынке коммерческой недвижимости. Факторами, которые сдерживают активное развитие рынка по-прежнему остаются: нестабильность макроэкономических показателей и фондового рынка, отток капитала, стоимость кредитов, а также отсутствие однозначных позитивных трендов в потребительском секторе.

- Основной тенденцией рынка аренды коммерческой недвижимости в 2012 году стало сокращение объемов предложения – как по количеству, так и по общей площади объектов. Временная стабилизация экономической ситуации на внешних рынках и ослабление политической напряженности в России привели к всплеску активности арендаторов, в то время как темпы ввода новых объектов торговой и офисной недвижимости остаются низкими.

- Между развитием рынка купли-продажи и аренды в анализируемый период наблюдались следующие отличия:

- объем предложения на рынке продажи по торговым помещениям вырос, в то время, как объем предложения на рынке аренды по торговым помещениям снизился.

- средние ставки на рынке аренды росли по всем видам недвижимости, в то время, как на рынке продажи цены на объекты торговой и офисной недвижимости снизились, в связи с чем можно заключить о том, что рынок продажи в 2012 году чувствовал себя менее уверенно.

- На рынке купли-продажи наибольший интерес для покупателей по-прежнему представляют качественные офисные и торговые объекты в центре города

- На рынке аренды платежеспособный спрос начал активно смещаться за пределы Садового кольца, где в течение последних нескольких лет стабильно увеличивался объем качественных офисных площадей.

Главный вывод

Рынок находится в стадии стабильности, граничащей со стагнацией. Рост цен сопоставим с уровнем инфляции и ценовые показатели продолжают оставаться на 20-30% ниже докризисного уровня. От глобальных явных тенденций рынок уходит в сторону дифференциации в зависимости от набора локальных факторов.

Методика исследования

В качестве объектов для исследования рынка продажи коммерческой недвижимости были отобраны объекты коммерческой недвижимости, выставленные на продажу в открытых источниках, - офисные, производственно-складские помещения (ПСП) и помещения свободного коммерческого назначения (ПСН) стоимостью от 700 тыс.$, а также торговые помещения стоимостью от 500 тыс.$, или же помещения с общей площадью более 100 кв.м. При этом в целях анализа ценовой динамики используется средневзвешенная цена продажи, которая рассчитана как отношение суммарной стоимости объектов к суммарной площади этих объектов.

Продажа коммерческой недвижимости

Рынок в целом

Объем предложения

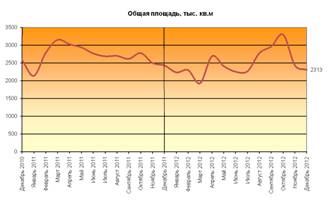

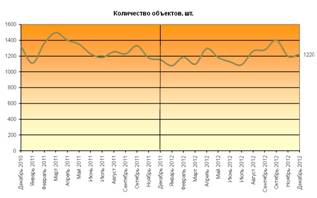

По сравнению с 2011 годом в 2012 году основной рост общей площади сместился с первого на третий квартал года.

В развитии рынка на протяжении 2012 года можно выделить 2 основных этапа:

- С января по июль явно выраженные тенденции на рынке отсутствовали, рынок сильно колебался, что, отчасти, могло объясняться некоторой политической и экономической нестабильностью.

- С июля по октябрь в процессе постепенной активизации деловой активности объем предложения по общей площади вырос на 44%.

Всего с декабря 2011 по декабрь 2012 года по количеству объем предложения вырос на 6%, а по общей площади – снизился на 5% и составил 1 220 объектов общей площадью 2 313 тыс. кв. м.

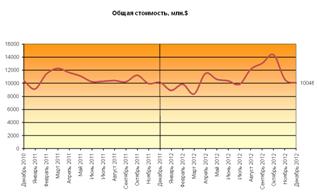

Ценовые показатели

В 2012 году вместе со снижением объема предложения цены как в рублевом, так и в долларовом эквиваленте росли, в результате чего к декабрю 2011 года их уровень превысил уровень годовой давности на 4% в долларах и на 2% в рублях, составив 4344 $/кв. м, или 133,3 тыс. руб./кв. м.

Общий объем предложения коммерческой недвижимости, выставленной на продажу в декабре, по стоимости снизился на 1% и составил 10,05 млрд. $.

Сравнительный анализ по сегментам

Объем предложения

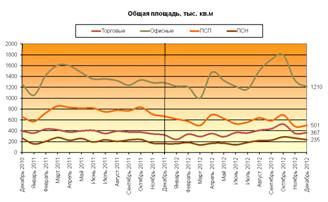

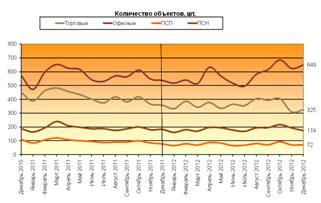

За 2012 год изменение объема предложения по общей площади составило -25% до 501 тыс. кв. м. - по производственно-складским помещениям, -6% до 1 210 тыс.кв. м. - по офисным, +14% - по торговым до 367 тыс. кв. м и +46% до 235 тыс. кв. м - по помещениям свободного назначения.

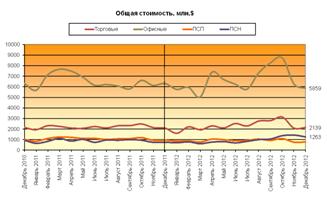

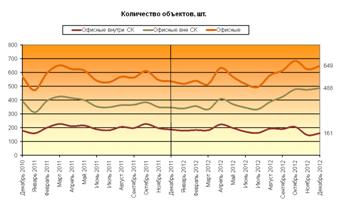

Объем предложения в декабре 2012 года составил 325 торговых объектов общей площадью 367 тыс. кв. м, 649 офисных объектов общей площадью 1 210 тыс. кв. м, 72 производственно-складских помещения общей площадью 501 тыс. кв. м и 174 помещения свободного назначения общей площадью 235 тыс. кв. м.

В структуре рынка по общей площади лидирующее положение в декабре 2012 года, как и ранее, заняли офисные помещения, доля которых на рынке составила 52%, второе место с долей 22% заняли производственно-складские помещения, доля торговых помещений составила 16%, а доля помещений свободного назначения – 10%. Доля офисных помещений за год практически не изменилась (-0,5%), доля помещений свободного назначения выросла на 3,5%, а торговых – на 2,6%. Доля же производственно-складских помещений, наоборот, на 5,7% снизились.

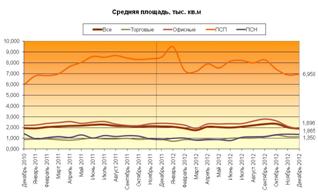

Следствием большей востребованности небольших торговых помещений и помещений свободного назначения стало то, что их доля снизилась, и средняя площадь выросла соответственно на 25% и 52%.

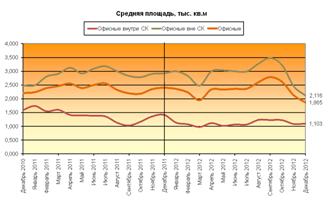

Наибольшим спросом среди офисных и производственно-складских помещений пользовались крупные помещения, они уходили с рынка, поэтому доля небольших по площади помещений выросла, а средняя площадь за год уменьшилась. Уменьшение по офисным объектам составило, соответственно, 22% до 1865 кв.м., а производственно-складских помещений - на 18% до 6958 кв. м.

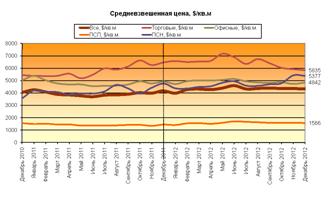

Ценовые показатели

После значительного, на 19% роста цен на торговые помещения в 2011 году, цены на торговые помещения в 2012 году на 10% скорректировались вниз. В это же время по помещениям свободного назначения рост цен продолжился, в результате чего общий прирост их цен за 2 года составил около 50%, что свидетельствует, скорее всего, о большом спросе на использование качественных предложений данного сегмента под торговлю.

Снижение цен на офисные помещения, как и в 2011 году, оказалось незначительным и составило 2%.

Рост цен в условиях уменьшения объема предложения по производственно-складским помещениям может свидетельствовать о росте спроса, в то время, как снижение цен в условиях роста объема предложения по торговым помещениям, наоборот, говорит, скорее всего, о временном снижении спроса. Незначительное снижение цен на офисные помещения в условиях снижения объема их предложения говорит о стагнации этого сегмента и, наоборот, рост объема предложения в условиях роста цен на помещения свободного назначения говорит о существенном увеличении спроса на объекты этого сегмента.

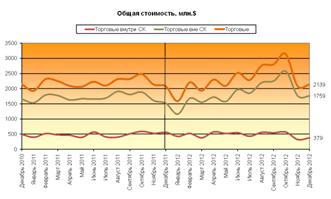

Объем предложения в стоимостном выражении по торговым объектам вырос на 3%, по офисным помещениям снизился на 7%, по производственно-складским помещениям уменьшился на 18%, а по помещениям свободного назначения за счет значительного роста общей площади вырос на 65%.

Торговая недвижимость

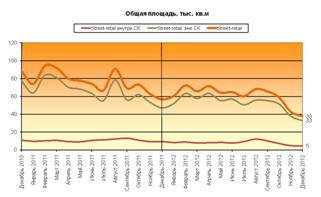

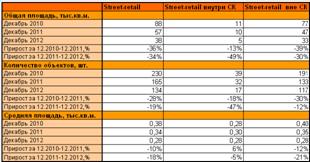

Объем предложения

В декабре 2012 года общая площадь предложений торговой недвижимости в центре за счет снижения как средней площади объектов, так и их количества по сравнению с декабрем 2011 года снизилась на 42%. За пределами центра объем предложения по площади за счет роста средней площади объектов вырос на 23%.

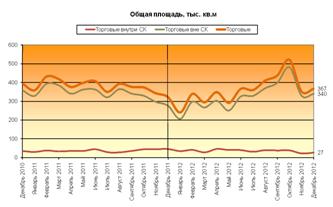

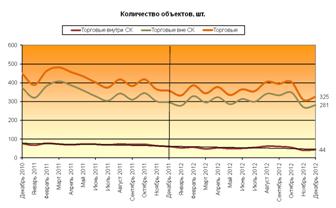

Всего в декабре 2012 года на продажу было выставлено 44 объекта в пределах Садового Кольца и 281 объект за его пределами суммарной площадью 27 и 340 тыс. кв. м соответственно.

Общий объем предложения торговых помещений в декабре составил 325 объектов общей площадью 367 тыс. кв. м со средней площадью объекта 1130 кв. м.

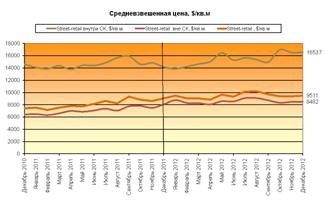

Ценовые показатели

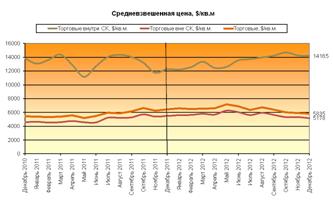

Цена на торговые объекты в центре с декабря 2011 по декабрь 2012 года выросла на 15% до 14 165$/кв.м, а за пределами Садового Кольца уменьшилась на 6% до 54 41784$/кв. м. Поскольку за 2011 год цены на объекты в центре снизились, 2012 год для таких объектов фактически явился годом “отыгрывания” утраченных позиций. Для торговых объектов на периферии ситуация сложилась диаметрально противоположной - после существенного роста 2011 года цены на них в 2012 году скорректировались.

Средневзвешенная цена по всем торговым помещениям за счет ухода с рынка за 2012 год качественных дорогих объектов и выхода более дешевых снизилась на 10% до 5 835$/кв. м.

Стоимостной объем предложения торговых помещений за 12 месяцев за счет существенного снижения объема предложения по площади в центре снизился на 33%, а на периферии за счет роста общей площади, наоборот, вырос на 16%.

Street-retail

Объем предложения объектов формата street-retail за 2012 год по общей площади снизился на 34% и составил 38 тыс.кв.м. В центре снижение составило 49% до 5 тыс.кв.м., а за пределами - 30% до 33 тыс. кв. м.

Средневзвешенная цена в целом по городу выросла на 5% и составила 9 511 $/кв. м. В центре цены выросли на 17% до 16 537 $/кв. м, а за его пределами - на 6% до 8 482 $/кв. м, что лучше, чем по торговой недвижимости в целом как в центре, так и, особенно, за его пределами и в очередной раз доказывает высокую инвестиционную привлекательность данного формата.

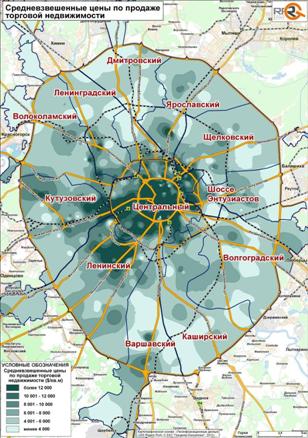

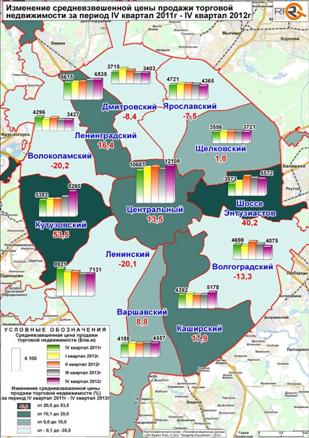

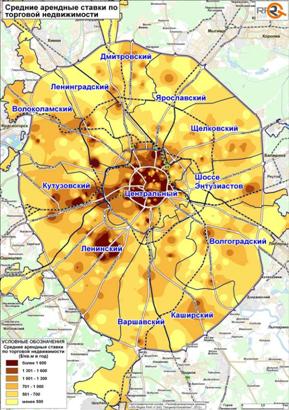

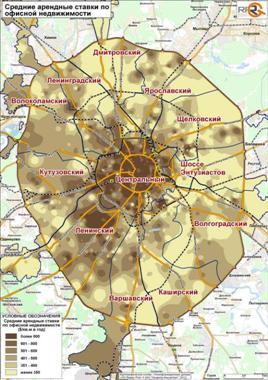

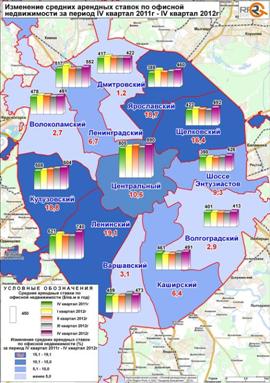

Аналитические карты, выполненные с использованием ГИС-технологий

Наиболее высокая средневзвешенная цена – 12 108 $/кв. м была зафиксирована на торговые помещения в центральном мегакластере, менее дорогие торговые объекты: от 6 535 до 8 260 $/кв. м, располагаются на западе, северо-западе и юго-западе Москвы. Объекты же по остальным направлениям: на юге, севере и востоке столицы, а также в Волоколамском мегакластере стоят дешевле - от 3 427 до 5 572 $/кв. м.

Существенные изменения средневзвешенных цен по кварталам по отдельным мегакластерам объяснялись тем, что в условиях небольшого количества предложений на цену по каждому мегакластеру мог повлиять уход или выход даже одного крупного объекта.

Значительные изменения средневзвешенных цен по кварталам по отдельным мегакластерам объяснялись следующим:

- В Кутузовском мегакластере в 4 кв. 2012 года экспонировался дорогой объект на Осеннем б-ре (2 000 кв. м, 12 500 $/кв. м).

- В Волоколамском мегакластере в 3 кв. 2012 года экспонировался дешевый объект на Пятницком ш. (30 000 кв. м, 2 900 $/кв. м).

- В Дмитровском мегакластере в 3 кв. 2012 года экспонировался дешевый объект на Дмитровском ш. (8 000 кв. м, 1 464 $/кв. м).

- В Волгоградском мегакластере во 2 кв. 2012 года экспонировался дорогой объект на Волгоградском пр-те (2 250 кв. м, 11 333 $/кв.м), который в 3 квартале с рынка ушел, а в 4 кв. 2012 года на рынок вышел дешевый объект на Новочеркасском б-ре (10 500 кв. м, 1 982 $/кв. м).

- В Каширском мегакластере в 4 кв. 2012 года на рынок вышел дорогой объект на ул. Нагатинской (30 000 кв. м, 6 233 $/кв. м).

Офисная недвижимость

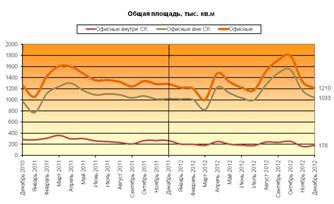

Объем предложения

Объем предложения офисов в центре снизился на 33% по общей площади и на 14% по количеству. Объем же предложения офисных помещений за пределами центра, наоборот, вырос – на 1% по общей площади и на 40% по количеству.

Всего в декабре 2012 года был выставлен 161 объект общей площадью 178 тыс. кв. м в пределах Садового Кольца и 488 объектов за его пределами суммарной площадью 1 033 тыс. кв. м. Общий объем предложения офисных площадей составил 649 объектов общей площадью 1 210 тыс. кв. м со средней площадью объекта 1 865 кв. м.

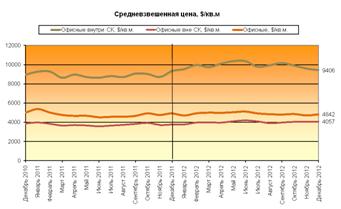

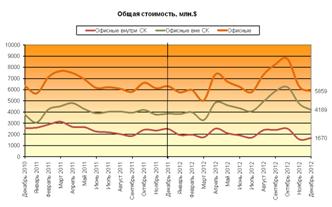

Ценовые показатели

За 12 месяцев с декабря 2011 по декабрь 2012 года средневзвешенная цена на офисные объекты в центре практически не изменилась (ее рост составил всего 1% до 9 406 $/кв. м), а за пределами Садового Кольца увеличилась на 7% до 4 057 $/кв. м.

Цена по всем офисным помещениям за 2012 год снизилась на 2% и составила 4 842 $/кв. м.

Объем предложения в стоимостном выражении снизился за год на 33% до 1 670 млн.$ в пределах Садового Кольца. За пределами центра объем предложения вырос на 9% до 4 189 млн.$, а в целом общая заявленная стоимость офисных объектов в 2012 году снизилась на 7% до 5 859 млн.$.

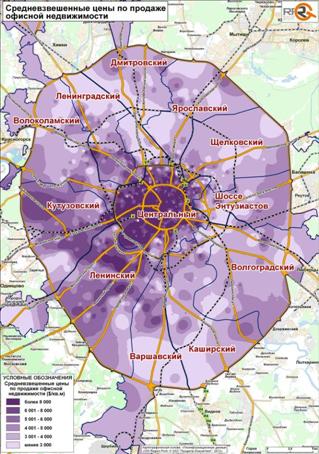

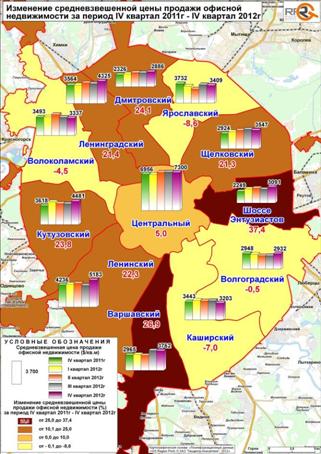

Аналитические карты, выполненные с использованием ГИС-технологий

Наиболее дорогие офисные помещения, которые стоят в среднем 7 300 $/кв. м, предлагаются в центральном мегакластере, на втором месте – (от 4 481 до 5 183 $/кв. м) – объекта на юго-западе Москвы, объекты же по другим направлениям стоят от 2 886 до 3 762 $/кв. м.

Существенные изменения средневзвешенных цен по кварталам по отдельным мегакластерам объяснялись тем, что в условиях небольшого количества предложений на цену по каждому мегакластеру мог повлиять уход или выход даже одного крупного объекта.

В частности, существенные изменения средневзвешенных цен по отдельным мегакластерам объяснялись следующим:

- В Ярославском мегакластере в 3 кв. 2012 года экспонировалось 2 дорогих объекта: на пр-те Мира (4 161 кв.м, 5 276 $/кв. м) и на Ракетном б-ре (42 400 кв. м, 4 300 $/кв.м).

- В Ленинском мегакластере в 4 кв. 2012 года экспонировался дорогой объект на ул. Мосфильмовская (16 383 кв. м, 6 966 $/кв. м).

Аренда коммерческой недвижимости

Рынок в целом

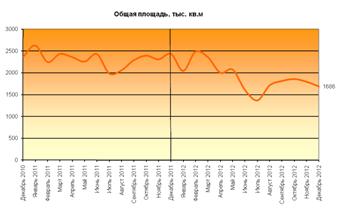

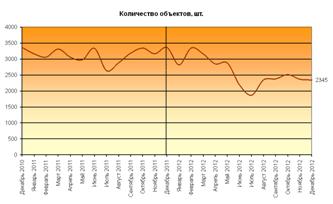

Объем предложения

В развитии рынка аренды можно выделить 2 следующих основных периода:

- С февраля по июль объем предложения по площади на 40% снизился, что весной могло быть связано с ускоренным поглощением предложения (когда в ситуации несколько возросших политических и макроэкономических рисков, вместо долгосрочных инвестиций в недвижимость, бизнес мог предпочитать аренду), а летом – с сезонным летним затишьем.

- С июля по октябрь наблюдался незначительный сезонный рост объема предложения.

Общее снижение объема предложения за 12 месяцев составило 31%.

В декабре 2012 года на рынке было выставлено 2 345 объектов общей площадью 1 686 тыс. кв. м.

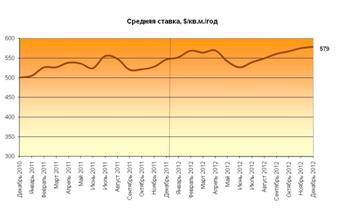

Ценовые показатели

Средние ставки на рынке аренды с декабря 2011 по декабрь 2012 года в условиях существенного сокращения объема предложения выросли на 6% в долларовом и 3% в рублевом выражении. В декабре средняя арендная ставка составила 579 $/кв. м/год и 17 775 руб./кв. м/год.

Сравнительный анализ по сегментам

Объем предложения

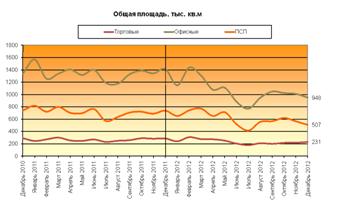

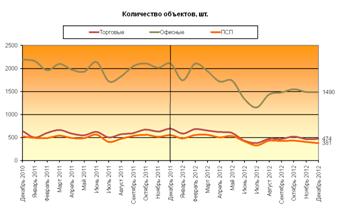

Темпы снижения объема предложения по торговым, офисным и производственно-складским помещениям в 2012 году на рынке аренды оказались сопоставимыми друг с другом и по общей площади составили 20%, 33% и 31%, соответственно.

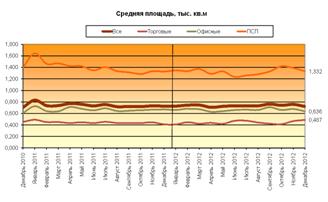

Объем предложения по общей площади в декабре 2012 года составил: 231 тыс.кв.м. по торговым объектам, 948 тыс. кв. м. – по офисным и 507 тыс.кв.м. – по производственно-складским.

В процессе роста интереса к небольшим торговым помещениям и их поглощения, средние арендуемые торговые площади стали увеличиваться, их прирост за год составил 18%. По производственно-складским помещениям средние предлагаемые на рынке площади остались на уровне декабря 2011 года, а по офисным снизились на 5%.

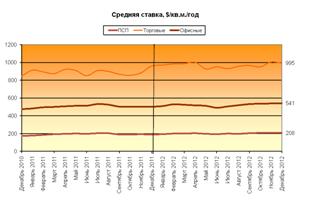

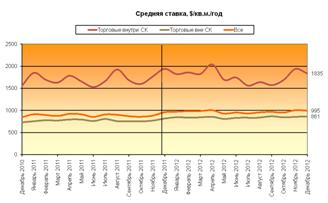

Ценовые показатели

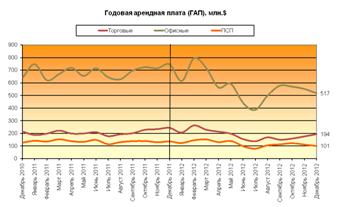

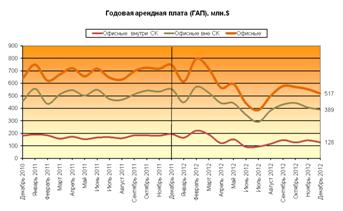

Средняя ставка на торговые помещения с декабря 2011 по декабрь 2012 года выросла на 3% до 995 $/год/кв. м, на офисные – на 7% до 541 $/год/кв. м и на производственно-складские помещения – на 10% до 208 $/год/кв. м.

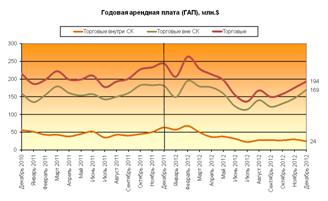

При этом за счет существенного уменьшения площади экспонируемых на рынке помещений произошло также уменьшение запрашиваемой годовой суммарной арендной платы: с декабря 2011 по декабрь 2012 года оно составило 21% по торговым, 31% - по офисным помещениям и 26% - по производственно-складским помещениям.

Торговая недвижимость

Объем предложения

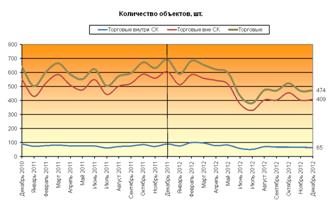

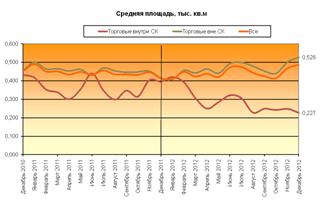

Объем предложения по площади по торговым помещениям в декабре 2012 года в центре снизился более чем в 2 раза -на 59%, в то время как за пределами Садового Кольца - лишь на 14%. Снижение объема предложения по количеству составило 28% и 32% соответственно. Существенное уменьшение объема предложения может свидетельствовать о высокой привлекательности торговых помещений в центре. При этом в связи с высоким спросом на крупные помещения и высокими темпами их поглощения средняя площадь объектов, остававшихся на рынке, снижалась.

Всего в декабре 2012 года было выставлено 65 объектов суммарной площадью 15 тыс. кв. м в пределах Садового Кольца и 409 объектов площадью 216 тыс.кв. м за его пределами. Общий объем предложения торговых помещений составил 474 объекта общей площадью 231 тыс. кв. м со средней площадью объекта 487 кв. м.

Ценовые показатели

Средняя арендная ставка по объектам в центре с декабря 2011 по декабрь 2012 года снизилась на 5%, а по объектам за пределами Садового Кольца, наоборот, выросла на 6%. Такую ситуацию можно объяснить тем, что за предыдущий, 2011 год, ставки по объектам в центре выросли значительно сильнее, чем за его пределами (24 и 12% соответственно). Кроме того, наиболее качественные и дорогие объекты уходят с рынка. В результате, многие некачественные объекты в центре оказались переоцененными и в 2012 году произошла коррекция ценовых показателей.

В условиях существенного снижения объема предложения, а также уменьшения средней ставки суммарная запрашиваемая годовая арендная платапо объектам в пределах Садового Кольца снизилась также значительно - на 62%.

За пределами Садового Кольца уровень снижения объема предложения превысил уровень роста цен, в результате чего годовая арендная плата за год снизилась несущественно – на 6%.

Street-retail

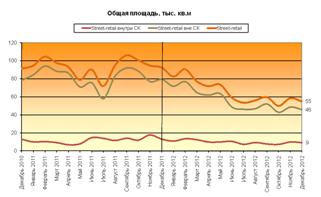

Объем предложения объектов формата street-retail за 12 месяцев 2012 года по общей площади снизился на 41%, в т.ч. в центре - на 30%, а за пределами - на 42%. В декабре 2012 года на рынке экспонировалось 36 объектов общей площадью 9 тыс.кв. м в центре и 136 объектов общей площадью 46 тыс. кв. м за его пределами.

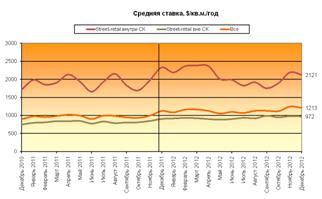

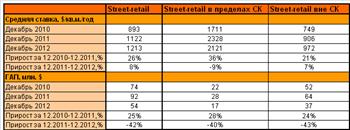

Средние арендные ставки за 12 месяцев 2012 года выросли в целом на 8% до 1 213 $/кв. м/год, при этом в центре они снизились на 9% (до 2 121 $/кв. м/год), а за его пределами увеличились на 7% (до 972 $/кв. м/год).

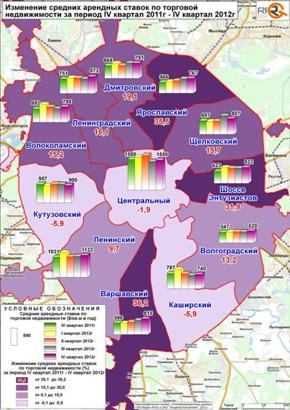

Аналитические карты, выполненные с использованием ГИС-технологий

В среднем самые высокие ставки – около 1 550 $/кв. м/год - наблюдаются на торговые помещения в центральном мегакластере. Средний уровень арендных ставок – 1 132 $/кв. м/год – был зафиксирован на торговые помещения на юго-западе. По остальным направлениям торговые помещения предлагаются в аренду по существенно более низким арендным ставкам – от 620 до 900 $/кв.м/год.

Существенные изменения средних ставок по кварталам по отдельным мегакластерам объяснялись тем, что в условиях небольшого количества предложений по каждому мегакластеру на ставку мог повлиять уход или выход нескольких крупных дорогих или дешевых объектов.

В частности:

- В Ленинградском мегакластере в 4 кв. 2012 года экспонировались 2 дорогих объекта на Ленинградском пр-те (501 кв. м, 2 474 $/кв. м/год и 460 кв. м, 2 546 $/кв.м/год).

- В Дмитровском мегакластере в 3 кв. 2012 года экспонировались 2 дорогих объекта: на ул. Октябрьской ж/д (50 кв. м, 1 509 $/кв.м/год) и на Дмитровском ш. (86 кв.м, 3 183 $/кв.м/год).

- В Ярославском мегакластере в 3 кв. 2012 года экспонировались 2 дорогих объекта на пр-те Мира (110 кв. м, 1 244 $/кв.м/год и 120 кв.м, 1989 $/кв.м/год).

- В Щелковском мегакластере в 3 кв. 2012 года экспонировалось 3 дорогих объекта: на ул. Ивантеевская (67 кв. м, 1981 $/кв.м/год), на ул. Краснобогатырская (335 кв.м, 2 293 $/кв.м/год) и на ул. Первомайская (50 кв.м, 3 542 $/кв.м/год).

- В Каширском мегакластере в 1 кв. 2012 года закончили экспонирование 3 дорогих объекта - на ул. Мастеркова (70 кв.м, 1 965 $/кв.м/год) и пр-те Андропова (52 кв. м, 2 592 $/кв. м/год и 100 кв. м, 3071 $/кв. м/год).

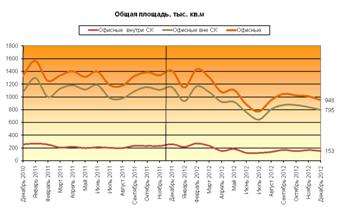

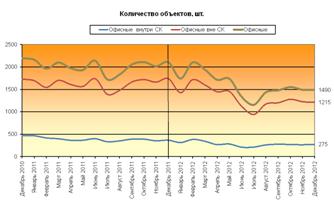

Офисная недвижимость

Объем предложения

Объем предложений офисов по общей площади с декабря 2011 по декабрь 2012 года уменьшился на 41% в центре и на 31% за его пределами. Уменьшение количества выставленных на рынке офисных помещений составило, соответственно, 25% и 30%.

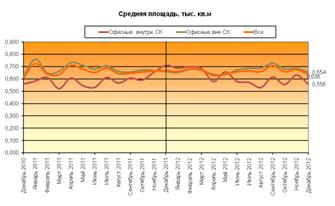

Всего в декабре 2012 года было выставлено 275 объектов в пределах Садового Кольца и 1 215 объектов за его пределами суммарной площадью 153 и 795 тыс. кв.м соответственно. Общий объем предложения офисных помещений в декабре составил 1 490 объектов общей площадью 948 тыс. кв. м со средней площадью объекта 636 кв. м.

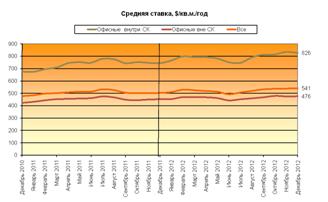

Ценовые показатели

Средняя арендная ставка по офисным объектам за 2012 год в целом выросла на 7% до 541 $/кв.м/год. В пределах Садового кольца средняя ставка увеличилась на 11% и составила 826 $/кв.м/год, а на периферии - на 5% до 476 $/кв.м/год.

Из-за существенного снижения объема предложения суммарная годовая арендная плата по офисным предложениям в центре уменьшилась на 34%, а за пределами Садового Кольца - на 30%.

Аналитические карты, выполненные с использованием ГИС-технологий

Наиболее дорогими офисными помещениями являются объекты, расположенные в центральном мегакластере, средняя ставка по которым составляет 890 $/кв. м/год. Далее по уровню средних арендных ставок следует юго-запад Москвы, где она составляет от 740 $/кв.м/год. По остальным мегакластерам размер средней арендной ставки колеблется в диапазоне от 413 до 571 $/кв.м/год.

Скачать обзор

Скачать обзорОбзоры рынка коммерческой недвижимости:

- Обзор рынка аренды коммерческой недвижимости в Москве. Январь 2019

- Обзор рынка продажи коммерческой недвижимости в Москве. Январь 2019

- Обзор рынка продажи коммерческой недвижимости в Москве. Декабрь 2018

- Обзор рынка аренды коммерческой недвижимости в Москве. Декабрь 2018

- Рынок коммерческой недвижимости Москвы. Итоги 2018 года